Você sabe qual a melhor opção entre o consórcio ou financiamento de veículo ou imobiliário? O fato é que entender o que é e qual o melhor entre essas opções, transformará sua vida.

O consórcio ou financiamento são opções interessantes para comprar um bem quando não se tem o valor completo. Entretanto, conhecer os prós e contras é importante.

Portanto, pensando em ajudar a escolher entre consórcio ou financiamento para imobiliário ou até mesmo veículo, trouxemos dicas importantes e vantagens e desvantagens de cada uma delas.

Como funciona o Consórcio?

Entender como funciona e qual a melhor opção entre consórcio ou financiamento imobiliário ou de seu veículo é importante, mas falaremos com calma sobre cada etapa.

Em resumo, o consórcio é formado por um grupo de pessoas que tem interesse em comprar um carro/moto do mesmo valor.

Assim, todas as pessoas pagam o mesmo valor mensal a administradora do consórcio, como funciona o parcelamento especial do consórcio banco Inter, por exemplo.

Aliás, as chances de tirar o veículo no geral são iguais para todos, já que são feitos sorteios assim que a soma dos pagamentos das parcelas de todos membros alcançar o valor do carro.

Ou seja, quem é sorteado, leva a carta de crédito com o valor para a compra do veículo, como acontece também na opção imobiliário e que faz escolher entre consórcio ou financiamento, por exemplo.

Contudo, você não paga juros para participar do consórcio, mas é cobrado uma taxa de administração nas parcelas. Esse valor ainda é menor que os juros, ajudando na escolha entre consórcio ou financiamento imobiliário, veículo e outros.

Tipos de Consórcio

Em resumo, os tipos de consórcio disponíveis no mercado até o presente momento são, como por exemplo:

- Veículos automotores, barcos e aeronaves;

- Eletrodomésticos e outros bens móveis;

- Consórcio de bens imóveis;

- Consórcio para contratação de serviços.

Taxas

Logo depois de decidir entre as opções de consórcio do veículo e entender melhor sobre como funciona, vem o momento de falar sobre as taxas.

Tanto no consórcio ou financiamento de veículo ou imobiliário existem taxas diferentes para cada escolha. Contudo, no caso, as taxas do consórcio são, como por exemplo:

- Fundo comum: dinheiro destinado à compra do bem. É esse valor que paga os contemplados mensalmente. Ele varia conforme o preço de mercado do bem comum e do período total do consórcio, além do número de consorciados.

- Taxa de administração: valor destinado à administradora para gerenciar o consórcio.

- Seguro: a operação inclui um seguro de vida, que paga as prestações de vendas, em caso de falecimento de algum participante.

- Fundo de reserva: taxa cobrada por algumas instituições como garantia durante o consórcio, sendo devolvida aos consorciados no final do período.

Aliás, vale destacar que, além do pagamento mensal, é possível pagar parcelas adicionais. Assim, com a intenção de antecipar investimentos. Existe também a possibilidade de dar lances, de determinado valor.

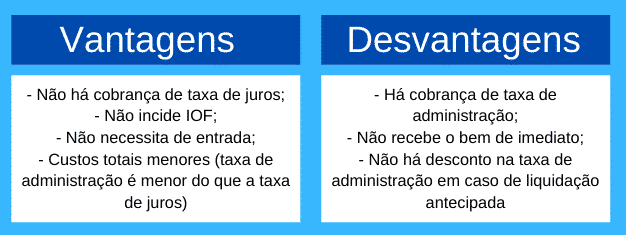

Vantagens e desvantagens do Consórcio

Financiamento, o que é e como funciona?

Quando se busca entender de fato qual a melhor opção entre consórcio ou financiamento tanto imobiliário quanto de veículo, precisa entender todos os lados. E chegou o momento do financiamento.

Em resumo, o financiamento é um acordo financeiro feito entre o cliente e o banco ou financeira, como o banco Omni que é bom, por exemplo.

Assim, liberam uma quantia em dinheiro para a pessoa que vai comprar o bem. Por outro lado, ao contrário do empréstimo, as taxas podem ser mais acessíveis, pois o valor do financiamento é uma contribuição para adquirir um determinado item.

Ele é muito usado na compra de automóveis, motos, imóveis e terrenos, por causa de seus valores considerados maiores pelo mercado, como funciona o empréstimo pessoal online Credjet, é simples de entender.

Aliás, o pagamento feito por cartão de crédito, débito automático ou boleto bancário. As taxas de juros chegam a 4,5% ao mês, dependendo do banco escolhido pelo cliente.

Portanto, pesquise em qual agência é melhor fechar negócio antes de assinar qualquer papel seja de consórcio ou financiamento de veículo ou imobiliário.

Taxas de um financiamento

Para os financiamentos, existem maneiras diferentes de determinar como serão cobrados os juros e as taxas, como por exemplo:

Juros simples: Nos juros simples, os juros incidem sobre o valor original do financiamento. Ou seja, em uma liberação de crédito de R$24.000,00 a ser pago em 24 x de R$1.000,00, com juros de 4% ao mês, cada parcela custará R$1.040,00. Já o total pago ao final será de R$24.960,00.

Juros compostos: Os juros compostos também são chamados de “juros sobre juros”, e têm um cálculo bastante específico. Assim, em um crédito de R$20.000,00 a ser pago em 10 parcelas sob juros compostos de 5% ao mês, a primeira mensalidade será de R$2.000,00 + 5% = R$2.100,00. Já o cálculo do mês seguinte será feito a partir do valor pago na primeira vez (R$2.100,00).

Juros moratórios: Os juros moratórios são cobrados quando existe atraso no pagamento das mensalidades ou quebra de contrato durante o financiamento, assim como funciona o empréstimo do banco do povo. Nada mais é do que uma indenização cobrada pela financiadora.

Taxa variável: Em acordos realizados com taxas variáveis tanto em consórcio ou financiamento veículos ou de imobiliário, os juros variam ao longo do tempo. Isso porque eles oscilam com frequência, trazendo resultados bons ou ruins, dependendo das variações do período.

Taxa fixa: Por outro lado, a taxa fixa é diferente à variável, pois na hora de negociar o consórcio ou financiamento, já saberá os juros aplicado mensal e o total. Portanto, não existem surpresas no período.

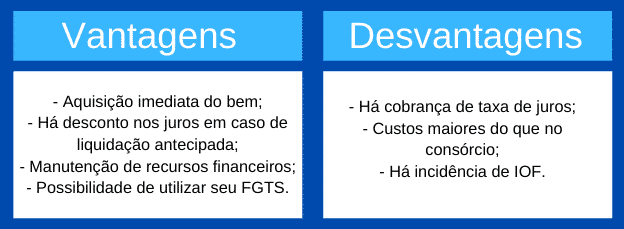

Benefícios e desvantagens do financiamento

Portanto, veja na tabela a seguir quais os benefícios do financiamento, como por exemplo:

15 melhores empresas para o sucesso do seu financiamento ou consórcio

Em resumo, existem empresas que ajudam no processo de escolha entre consórcio ou financiamento tanto de veículo quanto imobiliário.

Pensando nisso, trouxemos algumas dicas importantes e empresas da área, como por exemplo:

1 – Caixa Federal

Em resumo, possui 3 modalidades de financiamento da Caixa principais referentes às suas taxas: pré-fixadas, as que são atreladas ao IPCA e as que são atreladas ao TR (Taxa Referencial).

No caso, as pré-fixadas, você já acerta com o banco quanto pagará nas parcelas até o fim do contrato, sem alterações, com os preços e com a taxa de juros básica (SELIC).

Aliás, quanto ao financiamento com juros pré-fixados, os valores dependem de sua relação com o banco e de sua negociação. Já as que são atreladas ao IPCA e à TR variam de acordo com esses índices.

Assim, o IPCA é o Índice de Preços ao Consumidor e ele mede a variação de preços de um mês para outro em itens básicos que todos consumimos como alimentação, moradia, educação, transporte e vestuário.

Ou seja, se o IPCA subir, sobem também as taxas atreladas a ele, e o oposto ocorre se ele descer.

2 – Banco Santander

Até o fim do ano de 2019, o máximo que você conseguiria, em um consórcio ou financiamento imobiliário ou de veículo do Santander, era 80% do valor total do bem. Mas, desde o início deste ano, o valor máximo subiu para 90%!

Assim, esse novo valor se aplica ao consórcio ou financiamento nos quais suas parcelas sofrem mudanças conforme o mercado (IPCA e TR).

Contudo, caso você tenha um bom histórico de pagamentos com o Santander e seus cartões, você pode pagar taxas tão baixas quanto 7,99% ao ano.

Conforme o banco quer uma entrada de 10% do valor do imóvel e libera até 420 parcelas (35 anos) para pagar. Contanto que o imóvel seja estimado em pelo menos 90 mil reais.

3 – Itaú

Tanto o consórcio ou financiamento é muito importante para o banco, pois entender o porque confiar no Crédito imobiliário Itaú vale a pena sim.

Em resumo, o Itaú forma grupos de pessoas que querem comprar a mesma coisa que você como o consórcio ou financiamento de veículo, por exemplo.

Assim, você e as pessoas desse grupo vão pagar parcelas mensais, mais uma pequena taxa de administração.

Então, a cada mês uma pessoa será sorteada e ganhará o direito de comprar a casa ou o veículo que escolher.

4 – Sicoob

Afinal, o que é o Credipatos Sicoob? A princípio, é um sistema de compra que possibilita a solicitação do programada consórcio ou financiamento de veículos, imobiliário ou serviços de forma autofinanciada, com capital próprio, sem utilização de empréstimos e com parcelas sem juros.

5 – Racon Consórcios

Em resumo, o consórcio é uma modalidade de crédito para aquisição de bens, em que pessoas se reúnem para poupar em grupo. Ou seja, é um autofinanciamento sem juros e 100% parcelado.

Assim, para aderir a um plano de consórcio na Racon, o consorciado tem uma cota e passa a integrar um grupo, formado por pessoas com o objetivo comum de adquirir um bem. O grupo estabelece as características e a duração do plano.

Por fim, a Racon oferece esse tipo de serviços com toda qualidade e cheio de benefícios para o clientes.

6 – BV Financeira

Você sabe como funciona o consórcio ou financiamento de veículos da BV? Em resumo, o consórcio é um sistema de autofinanciamento em grupo, que funciona mediante sorteios.

Ou seja, cada participante paga uma parcela mensal, que vai para uma “poupança coletiva”. Parte desse montante financiará a carta de crédito das pessoas contempladas naquele mês.

7 – SIM

A proposta da Empréstimo Sim, consórcio ou financiamento é oferecer crédito rápido e sem complicação para compra de veículo ou imobiliário.

Portanto, por esse motivo, o site da empresa para simulação e outras informações funciona melhor no app.

Alias, em sua carteira de empréstimo online existem 3 opções, como por exemplo:

- empréstimo pessoal online com garantia de moto, com crédito de até 60% do valor do veículo (limitado à R$ 25.000) e até 24 vezes;

- crédito pessoal online com garantia de carro, até R$ 50.000 ( no máximo 85% do valor do veículo);

- empréstimo pessoal sem garantia, com contratos de até R$ 25.000 e taxa de juros a partir de 1,49% ao mês.

8 – Creditas

Por qual motivo podemos confiar na Creditas? A princípio, a Creditas oferece o menor juros em consórcio ou financiamento das empresas pesquisadas.

Então, sendo de 12,50% até 60,78% ao ano, a depender do tipo de empréstimo, valor e prazo escolhidos.

Entretanto, vale lembrar que no CET de juros, podem existir outras taxas, como por exemplo:

- Taxa de Análise de Crédito (TAC);

- tarifas e taxas administrativas em geral;

- seguros;

- Imposto sobre Operações Financeiras (IOF).

A garantia abaixa os valores dos juros, já que diminui consideravelmente o risco do negócio, tornando o empréstimo, financiamento ou consórcio mais barato.

Assim, a Creditas pratica uma taxa de juros de 11,88% ao ano nessa modalidade e, diferentemente das outras duas apresentadas, não há necessidade de bens em garantia.

9 – Serasa Ecred

Esse é o serviço de consórcio ou financiamento online do Serasa SA, que trabalha como correspondente bancário do:

- Finamax;

- Banco Original;

- Lendico;

- Banco Pan;

- Banco CBSS;

- BV e Santana Financeiras.

Ou seja, a Serasa Ecred é um marketplace de crédito com várias opções de empresas de empréstimos.

Assim, o CET das operações de empréstimo pessoal do Serasa Ecred gira em torno de 26,76% a 605,85% no ano.

Aliás, vale ressaltar que como o intervalo da oferta da Serasa eCred em relação ao CET mínimo e máximo é grande. Assim, deve-se ter cuidado ao analisar a proposta para não acabar pagando caro demais.

10 – FinanZero

A FinanZero trabalha com vários produtos financeiros, como por exemplo:

- empréstimo Pessoal FinanZero;

- refinanciamento de imóvel;

- refinanciamento de veículo;

- empréstimo para negativados.

Isso porque ela também é um marketplace de crédito. Assim, o CET médio praticado em suas operações leva em consideração várias empresas e varia de 26,82% a 621.38% ao ano.

Contudo, no site, não tem muitas informações relevantes sobre taxas de juros praticadas ou outras particularidades porque ela funciona como uma centralizadora de opções.

11 – Crefisa

A Crefisa, assim como a Just, é uma das mais conhecidas dessa lista, já que investe no marketing, inclusive com propagandas na televisão para quem é recomendado o Empréstimo Crefisa Consignado.

Em resumo, para ter acesso às taxas de juros e aos CETs do consórcio ou financiamento, é preciso solicitar uma proposta e, para isso, é necessário que se faça um cadastro.

Por outro lado, conforme a análise de crédito, não tem como saber os percentuais ao certo.

Mas a taxa cobrada pela Crefisa em empréstimos pessoais não consignados pré-fixados é de 20,66% a.m.

12 – Rebel

A princípio, Rebel é uma correspondente bancária da Lecca Crédito Financiamentos e Investimentos.

Contudo, os valores propostos para empréstimos pessoais, consórcio ou financiamento de veículos ou imobiliário vão de R$ 1 mil a R$ 30 mil. Aliás, sem a necessidade de garantias e com prazo máximo de 36 meses para pagamento.

Assim, as taxas de juros praticadas são de 1,9% a 9,9% no mês e o CET das suas operações gira em torno de 25,34% a 210,43% ao ano.

13 – Bom Para Crédito

O Bom pra crédito é um correspondente que consulta mais de 30 financeiras antes de retornar as melhores condições para o empréstimo pessoal do cliente.

Assim, os custos totais envolvidos nessas transações são de 47,73% a 605,84% ao ano. Já os valores de empréstimo pessoal são de R$ 2 mil a R$ 10 mil, com prazo de pagamento em até 24 meses conforme informações.

Entretanto, você pode escolher outros valores e prazos de pagamentos. Dependendo da análise de crédito, esses valores disponibilizados como empréstimo online.

14 – Simplic

A Simplic é bem avaliada no Reclame Aqui, com pontuação de 8,6 e percentual de resolução de demandas de 90,1%.

Ou seja, isso significa que as taxas de juros usadas nos empréstimos online giram em torno de 15,80% a 17,90% a.m.

Assim, os valores dos empréstimos podem ser de até R$ 3.500,00 e o prazo para pagamento é de no máximo 12 meses.

15 – Geru

Em resumo, tanto financiamento quanto o consorcio do Geru funciona da seguinte maneira:

- Os contratos assinados eletronicamente no site da Geru e validados através da tecnologia Clicksign;

- Pedido de empréstimo gera uma Cédula de Crédito Bancário (CCB) em nome do cliente;

- O empréstimo depositado em até dez dias. Aliás, desde que o contrato esteja assinado, os documentos enviados e a análise do cadastro finalizada;

- A taxa, nesse caso, dependerá unicamente do valor do empréstimo, consorcio ou financiamento.

Consórcio ou Financiamento Imobiliário, qual o melhor?

Afinal, consórcio ou financiamento imobiliário qual o melhor? Inicialmente, o grande atrativo do financiamento é o direito de usar o imóvel na hora.

Contudo, já o consórcio é para aqueles que estão planejando comprar a casa própria, mas ainda não escolheram o imóvel, a localização ou mesmo porque não querem ainda se mudar.

Portanto, entre o consórcio ou financiamento imobiliário, a escolha vai do cliente e sua pressa de se mudar.

Qual melhor consórcio ou financiamento de carros?

Entretanto, qual o melhor entre consórcio ou financiamento de veículos? A principal vantagem do financiamento acaba sendo a oportunidade de ter o carro mais rápido.

Contudo, se você pode esperar um pouco mais, o consórcio é a melhor opção. Assim, caso você queira o consórcio e não quer esperar, dê um lance ou ser sorteado.

Geralmente qual o mais procurado, consórcio ou financiamento?

Inicialmente, levando em conta somente os valores em ambas as opções, fazer consórcio é mais vantajoso.

Isso porque não tem cobrança de juros, que, nos financiamentos, são altos e muito maiores que as taxas de um consórcio. Aliás, a burocracia também é menor e não há necessidade de arcar com valores para entrada.

Afinal, qual melhor consórcio ou financiamento?

O consórcio indicado quando o cliente não tem poupança. Aliás, algo cada vez mais comum conforme a crise se estende.

Assim, a principal vantagem do financiamento acaba sendo a possibilidade de ter o bem mais rápido. Se você pode esperar um pouco mais, o consórcio é a melhor opção.

Conheça mais sobre os tipos de crédito disponíveis, como por exemplo:

Por fim, conheça outros artigos como:

- Entenda melhor sobre o financiamento de carros e quais seus tipos!